Unternehmen benötigen Waren, um ihre Produkte herzustellen. Um den Einkauf dieser Waren zu finanzieren und dabei Geld zu sparen, lohnt es sich dies unter Abzug von Skonto zu machen. Um diesen Skontoabzug nutzen zu können, müssen Unternehmen liquide sein. Oft fehlen jedoch die liquiden Mittel. Was können Unternehmen dagegen tun? Eine Lösung bietet die sogenannte Einkaufsfinanzierung.

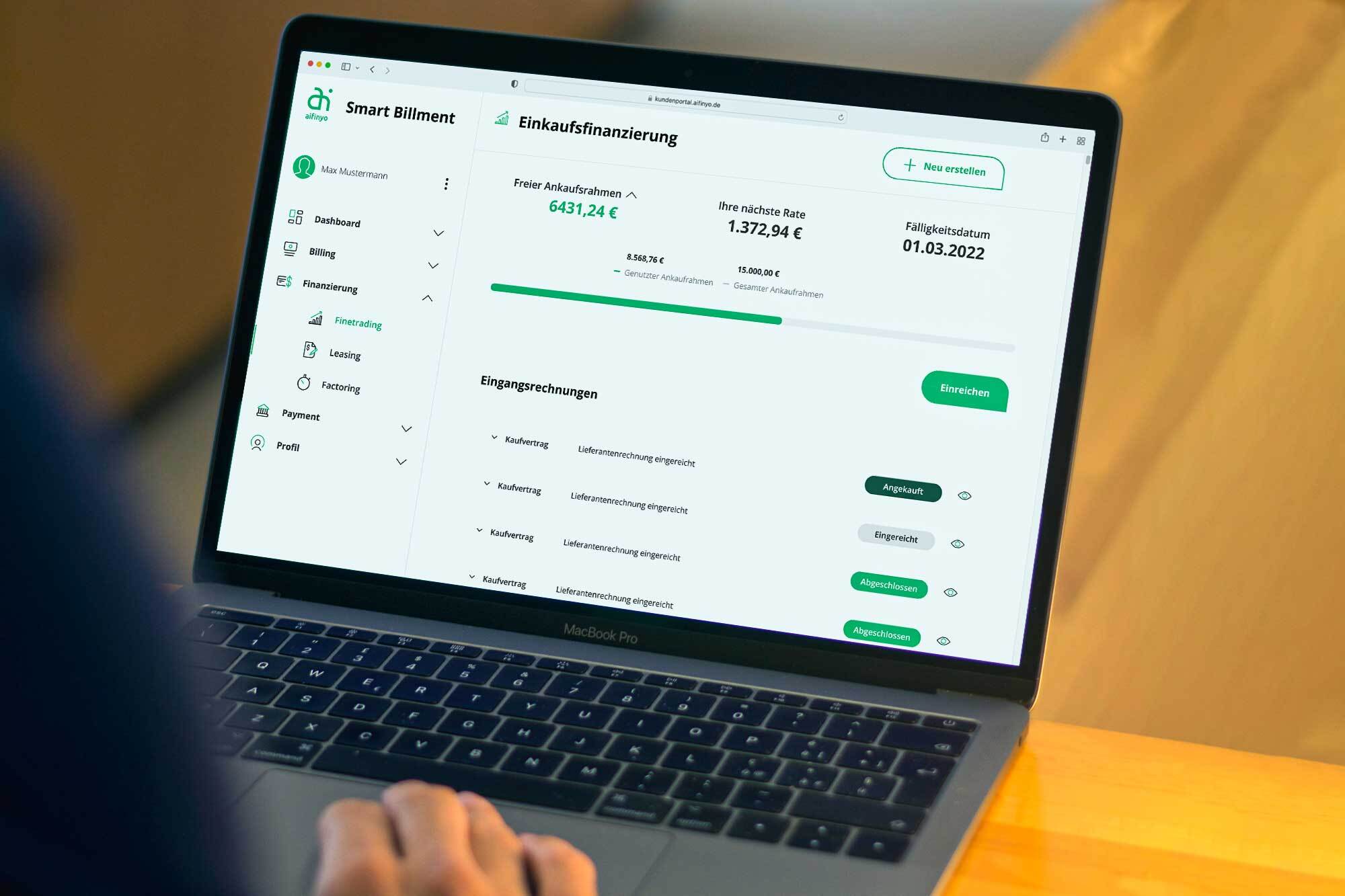

Die Einkaufsfinanzierung, auch Finetrading genannt, ist eine Finanzierungslösung für Unternehmen, welche die Wareneinkäufe vorfinanziert. Der Begriff setzt sich aus den englischen Begriffen “Finance” und “Trading” zusammen. Der Finetrader akquiriert im Auftrag des Unternehmens die Waren und agiert als Zwischenhändler. Er bezahlt die Rechnung an den Lieferanten und verkauft die Ware inkl. Gebühren, den sogenannten Stundungsgebühren, an das Unternehmen weiter. Die Rückzahlung an den Finetrader erfolgt innerhalb eines vereinbarten verlängerten Zahlungsziels von bis zu 360 Tagen oder zum Beispiel nach dem Verkauf der finanzierten Waren. Die gewonnene Liquidität kann in neue Produkte oder in das Wachstum des Unternehmens investiert werden.

Die Einkaufsfinanzierung bietet für Unternehmen folgende Vorteile:

Viele junge Unternehmen, KMUs und Start-ups haben oft Schwierigkeiten Kredite zu erhalten. Finetrading lohnt sich aus diesem Grund für Unternehmen, die ihre Aufträge vorfinanzieren müssen und wachsen möchten. Weiterhin ist die Einkaufsfinanzierung für Unternehmen mit Saisongeschäft geeignet, da sie die Spitzen besser ausgleichen können, indem sie große Mengen kaufen können, ohne eigene liquide Mittel zu belasten.

Die Einkaufsfinanzierung eignet sich besonders für Unternehmen mit hohem Lagerbedarf, wie zum Beispiel

Viele Unternehmen aus diesen Branchen haben außerdem einen hohen Materialbedarf und wünschen sich längere Zahlungsziele, um die Zeit zwischen dem Zahlungsziel der Lieferanten und dem Verkauf der Ware zu überbrücken und sich finanziell abzusichern. Mit unserer Einkaufsfinanzierung profitieren Sie von verlängerten Zahlungszielen von bis zu 360 Tagen. Hier finden Sie unsere Konditionen und alle wichtigen Informationen über unsere smarte Einkaufsfinanzierung.

Die moderne Einkaufsfinanzierung gewinnt heutzutage deutlich an Bedeutung. Der Ablauf sieht wie folgt aus:

Mit Finetrading können Sie allgemein physische Waren oder Material finanzieren. aifinyo finanziert ausschließlich physische Waren. Folgende Warengruppen sind nicht geeignet:

Gehälter, Provisionen, Honorare, Dienstleistungen, Schmuck & Edelsteine, verderbliche Waren, digitale Produkte (z.B. eBooks), Waren mit Lizenzanforderung (z.B. Arzneimittel, Chemikalien, Waffen).

In der Regel wird ein Anteil der Warenrechnung als Gebühr berechnet. Dazu kommen Zinsen und Bearbeitungsgebühren. Die Gebühren unterscheiden sich nach Anbieter und die Zinsen variieren je nach Warenwert und Laufzeit.

Sowohl Factoring als auch Finetrading bieten Unternehmer sofortige Liquidität. Die Einkaufsfinanzierung ist eine beliebte Finanzierungslösung für Unternehmen mit hohem Lagerbedarf, während es bei Factoring um den Verkauf von Forderungen, also um die Finanzierung von Rechnungen geht. Je nach Branche sowie Zahlungsbedingungen auf der Einkaufs- und Absatzseite kann der Einsatz von beiden Finanzierungslösungen sinnvoll sein.